一、适用范围

涉及的内容:税务师事务所的名称、组织形式、经营场所、合伙人或者股东、执行事务合伙人或者法定代表人等事项发生变更的,应当自办理工商变更之日起20个工作日内办理变更行政登记。

适用对象:法人/其他组织/个人

适用对象说明:涉税专业服务机构及涉税服务人员。

二、事项审查类型

前审后批

三、办理依据

(一)《国家税务总局关于发布〈税务师事务所行政登记规程(试行)〉的公告》(国家税务总局公告2017年第31号)第八条、第九条。

(二)《涉税专业服务管理办法(试行)》(国家税务总局令第58号)第二条。

四、受理机构

国家税务总局浙江省税务局

五、决定机构

国家税务总局浙江省税务局纳税服务处

六、数量限制

七、申请条件

税务师事务所的名称、组织形式、经营场所、合伙人或者股东、执行事务合伙人或者法定代表人等事项发生变更的,应当自办理工商变更之日起20个工作日内办理变更行政登记。

八、禁止性要求

无禁止性要求

九、申请材料目录

适用项目 | 材料名称 | 来源渠道 | 纸质材料份数 | 材料类型 | 出具单位 | 材料依据 | 备注 | |

共性资料 | 《税务师事务所变更/终止行政登记表》 | 申请人自备 | 2份 | 原件 | 《国家税务总局关于发布<税务师事务所行政登记规程(试行)>的公告》第八条 | |||

原《税务师事务所行政登记证书》 | 政府部门核发 | 1份 | 原件 | 省税务局 | ||||

变更后的营业执照复印件 | 政府部门核发 | 1份 | 复印件 | 市场监管局 | ||||

个性资料 | 机构担任税务师事务所合伙人或股东 | 《税务师事务所机构合伙人或股东信息备案表》 | 申请人自备 | 2份 | 原件 | |||

注:1.请各位纳税人在办理涉税事项时,按照《办税指南》中所涉及的相关表单的规定携带或事先加盖单位公章或相关印章。

2.材料类型如为复印件,须注明与原件一致,并加盖公章。

3.纳税人上门办理涉税事项时需报送纸质版资料,通过网上办理或移动终端办理的按照系统操作报送电子版资料。

4.代理委托办理相关涉税事宜,申请材料中需提交代理委托书和代理人身份证件原件。

5.我省目前正积极推进实名办税工作,敬请各位纳税人上门办理涉税事项时注意携带相应身份证件用于查验。对已实名办税纳税人的经办人、代理人,免于提供个人身份证件。

十、申请接收

申请方式:上门申请、网上申请、移动终端申请。

通办范围:不通办

十一、办理基本流程

环节 | 办理时限 | 办理人员 | 审批标准 | 办理结果 | 说明 |

申请 | 即办(当场) | 纳税人到办税服务厅,或通过浙江省电子税务局、浙江政务服务网、浙江税务APP提出申请,并选择结果送达方式。 | |||

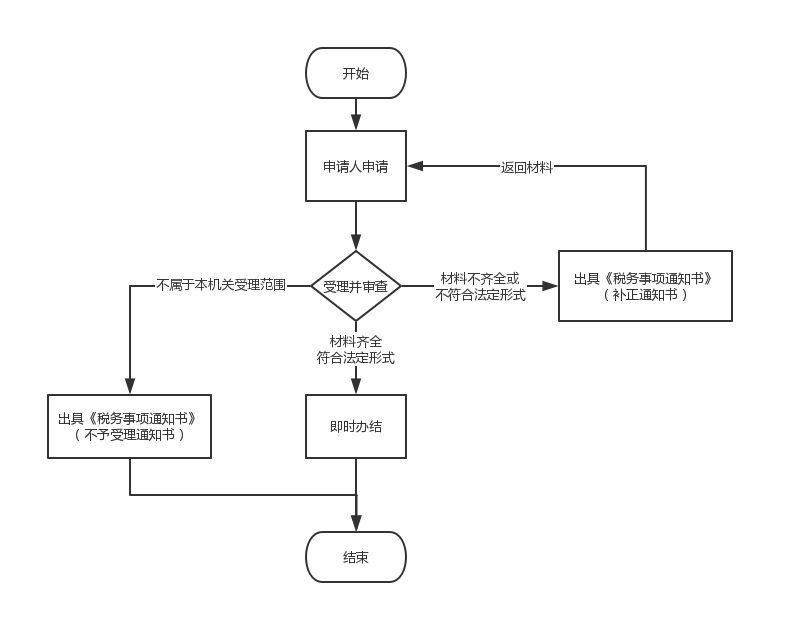

受理 | 即办(当场) | 窗口业务受理岗 | 对纳税人提交资料齐全、符合法定形式的,受理申请;纳税人提交资料不齐全或不符合法定形式的,制作《税务事项通知书》(补正通知),一次性告知纳税人需补正的内容;依法不属于本机关职权或本业务受理范围的,制作《税务事项通知书》(不予受理通知),告知纳税人不予受理的原因。 | 1.材料齐全符合法定形式的,受理申请; 2.材料不齐全或不符合法定形式的出具《税务事项通知书》(补正通知); 3.不属于本机关职权或本业务受理范围的,制作《税务事项通知书》(不予受理通知)。 | |

审查 | 非即办(14工作日) | 业务审核岗 | 主管税务机关应当以书面核实为原则;根据法定条件和程序,需要进行实地核实的,应当指派两名以上税务人员核实。 | 对于审查通过的,审核人员签署同意通1.符合法定条件的,予以办理。 2.不符合法定条件的,不予办理。 | |

办结 | 即办(24小时内) | 业务审核岗 | 根据审核情况,对申请材料进行整理并归档后,将办理结果以指定方式送给申请人。 | 符合行政登记条件的,对《登记证书》记载事项发生变更的税务师事务所换发《登记证书》;不符合变更行政登记条件的,出具《不予登记通知书》 | |

送达 | 即办(当场) | 窗口业务受理岗 | 将办理结果反馈给纳税人 |

十二、办理方式

上门办理、网上办理、移动终端办理。

十三、办结时限

法定时限:15个工作日

承诺期限:15个工作日

时限说明:无

十四、收费依据及标准

不收费

十五、办理结果

出文办结。纳税人提交资料齐全、符合法定形式的,税务人员完成办理后向纳税人出具《税务事项通知书》。

十六、结果送达

自作出决定之日起0个工作日内送达。

送达方式:当场送达/快递送达/电子文件网上送达

十七、行政相对人权利和义务

(一)依据《中华人民共和国税收征收管理法》、《国家税务总局关于纳税人权利与义务的公告》(2009年第1号)等法律法规,申请人在履行纳税义务过程中,依法享有下列权利:1、知情权 2、保密权 3、税收监督权 4、纳税申报方式选择权 5、申请延期申报权 6、申请延期缴纳税款权 7、申请退还多缴税款权 8、依法享受税收优惠权 9、委托税务代理权 10、陈述与申辩权 11、对未出示税务检查证和税务检查通知书的拒绝检查 12、税收法律救济权 13、依法要求听证的权利 14、索取有关税收凭证的权利。

(二)依据《中华人民共和国税收征收管理法》、《国家税务总局关于纳税人权利与义务的公告》(2009年第1号)等法律法规,申请人在纳税过程中负有以下义务:1、依法进行税务登记的义务 2、依法设置账簿、保管账簿和有关资料以及依法开具、使用、取得和保管发票的义务 3、财务会计制度和会计核算软件备案的义务 4、按照规定安装、使用税控装置的义务 5、按时、如实申报的义务 6、按时缴纳税款的义务 7、代扣、代收税款的义务 8、接受依法检查的义务 9、及时提供信息的义务 10、报告其他涉税信息的义务。

十八、咨询途径

电话咨询:0571-12366

网上咨询:https://zhejiang.chinatax.gov.cn/hdpt/front/main.do?sysid=7

十九、监督投诉渠道

电话投诉:0571-12366-4

网上投诉:https://zhejiang.chinatax.gov.cn/hdpt/front/main.do?sysid=8

二十、办公地址和时间

详见“办税地图”模块。

网址:https://12366.chinatax.gov.cn/bsfw/bsdt/

二十一、办事者到办事现场次数

0次

次数说明:无

附录1 税务师税务师行政登记流程图

附录2 相关申请材料示范文本

见附件

附录3 常见问题解答

1、问题:地市级及县级税务局能否办理该业务?

解答:不能。

2、问题:代理委托办理相关涉税事宜,需要提交什么材料?

解答:代理委托办理相关涉税事宜,申请材料中需提交代理委托书和代理人身份证件原件。

3、问题:上门办理涉税事宜需要携带身份证件吗?

解答:申请人通过办税窗口申请的,提供经办人、代理人身份证件原件,税务机关查验后退回;通过电子税务局等网上办税途径申请的,提供经办人、代理人身份证件原件电子照片或者扫描件。对已实名办税纳税人的经办人、代理人,免于提供个人身份证件。

附件:

配色

配色

读屏

读屏

退出

退出

沟通平台

沟通平台

抖音

抖音

微博

微博

微信

微信

浙公网安备 33010602009961号

浙公网安备 33010602009961号